Om de waarde van een onderneming te bepalen, worden diverse analyses opgesteld en aannames gemaakt. Er zijn verschillende manieren om de waarde van een onderneming te berekenen. Echter, indien een ondernemer overweegt de onderneming te verkopen, wordt niet langer gesproken over waarde.

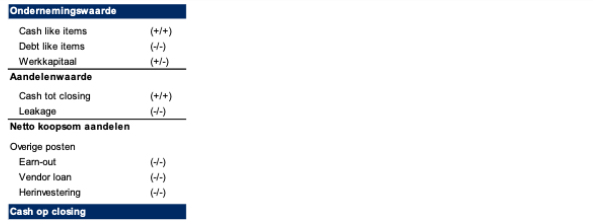

Uiteindelijk wil een ondernemer weten wat er onderaan de streep overblijft. De gehanteerde transactiemethodiek heeft invloed op dit bedrag en daarnaast spelen diverse elementen een rol om het bedrag te bepalen dat onderaan de streep overblijft. Ter illustratie worden in onderstaande figuur de posten gepresenteerd. In dit artikel worden de elementen en discussiepunten besproken.

Ondernemingswaarde

Wanneer het transactieproces is gestart en de fase van het ontvangen of uitbrengen van biedingen is aangebroken, wordt in de regel geboden op de ondernemingswaarde. De ondernemingswaarde is de waarde van een onderneming zonder rekening te houden met de financieringsstructuur van de onderneming. In andere woorden: de operationele waarde van een onderneming. Deze waarde kan worden berekend middels de DCF-methode of de multiple-methode.

Inzake de DCF-methode wordt de ondernemingswaarde berekend door toekomstige geldstromen contant te maken tegen een vermogenskostenvoet (rendementseis). Volgens de multiple methode wordt de ondernemingswaarde gebaseerd op voorgaande transacties van vergelijkbare ondernemingen. Deze transacties kunnen met terugwerkende kracht worden uitgedrukt in een multiple. Om de ondernemingswaarde te berekenen wordt de multiple vermenigvuldigd met een bepaalde rekeneenheid van de te waarderen onderneming (veelvoorkomend in transacties is EBITDA).

Aandelenwaarde

De volgende stap om het bedrag onderaan de streep te bepalen is de berekening van de aandelenwaarde. De aandelenwaarde wordt bepaald door de ondernemingswaarde te verrekenen met de netto-schuld positie en een mogelijke correctie voor het werkkapitaal.

De netto-schuld wordt berekend door de debt-like items te verminderen met de cash-like items. Deze berekening kan leiden tot discussie tussen koper en verkoper aangezien niet alle balansposten per definitie op voorhand duidelijk zijn. Voorbeelden zijn waarborgsommen (wel of geen cash?) of de post latente belastingverplichting (wel of geen debt?). Het is gebruikelijk dat er tal van overige balansposten zijn die tot discussie kunnen leiden.

Daarnaast vindt er uit hoofde van de transactie discussie plaats over het niveau van werkkapitaal. Een verkoper zou namelijk alvorens de transactie plaatsvindt de debiteuren kunnen aansporen om vervroegd te betalen en de crediteuren bewust uit te stellen (beide werkkapitaal items) waardoor de cash positie stijgt. Om dit te voorkomen wordt vastgesteld of het werkkapitaal zich op een normaal niveau bevindt, bijvoorbeeld op basis van het gemiddelde van de laatste twaalf maanden om de seizoensinvloeden te elimineren. Een overschot of een tekort wordt verrekend met de ondernemingswaarde.

Onderaan de streep

De brug van ondernemingswaarde naar aandelenwaarde is gemaakt. Toch is het nog niet duidelijk wat de ondernemer op de bankrekening gestort krijgt. Zoals gesteld heeft de gehanteerde transactiemethodiek eveneens invloed op het bedrag dat onderaan de streep overblijft. In Nederland worden de meeste transacties middels het locked-box principe geeffectueerd. Indien het locked-box mechanisme wordt gehanteerd, wordt de economische overdracht van de juridische overdracht gescheiden.

De economische datum betreft doorgaans 1 januari en de juridische overnamedatum zal op een later moment plaatsvinden (closing datum). Op papier behoren de resultaten in de tussenliggende periode tot de koper, terwijl de verkoper zich hiervoor inspant. Om zowel de inspanning als het mogelijke risico dat de verkoper loopt te vergoeden, worden doorgaans financiële afspraken gemaakt inzake deze vergoeding. Een voorbeeld is een rentepercentage over de ondernemingswaarde. Dit bedrag wordt cash tot closing genoemd en wordt bij de koopsom opgeteld.

Wanneer het locked-box mechanisme wordt gehanteerd, mag de verkoper vanaf een bepaalde datum - doorgaans de economische overnamedatum - bepaalde onttrekkingen niet meer verrichten. Voorbeelden zijn tussentijdse dividenduitkeringen en/of het uitkeren van een hogere management fee dan is afgesproken. Deze posten worden ‘leakage’ genoemd en worden afgetrokken van de koopsom. Dit resulteert uiteindelijk in de netto koopsom van de aandelen.

Overige posten

Tot slot kunnen de volgende drie zaken nog een rol spelen bij een transactie: earn-out, vendor loan en herinvestering. De koopsom is deels afhankelijk van een bepaalde prestatie in de toekomst. Op het moment dat deze prestatie wordt volbracht, ontvangt de ondernemer dit onderdeel van de koopsom. Dit wordt een earn-out genoemd. Daarnaast kan het zijn dat verkoper een deel van de koopsom moet financieren. Dit wordt vendor loan genoemd en de verkoper ontvangt dit deel van de koopsom op basis van de leningsovereenkomst die gezamenlijk wordt opgesteld.

Tot slot kan er sprake zijn van een herinvestering, waarbij de verkoper een deel van de aandelen in de onderneming behoudt of herinvesteert in de gewijzigde structuur. De koper kan op deze manier de verkoper binden en krijgen koper en verkoper het gezamenlijke belang om waarde te creëren in de toekomst. Op het moment van de definitieve verkoop, wordt het verworven aandelenbelang omgezet in ontvangsten.