Tot ongeveer twee jaar geleden was de rente laag, herstelde de economie zich wonderbaarlijk goed van de coronacrisis en hadden we nog niet te maken met de negatieve gevolgen van de Russische invasie van Oekraïne. Allemaal positieve ontwikkelingen voor de overnamemarkt.

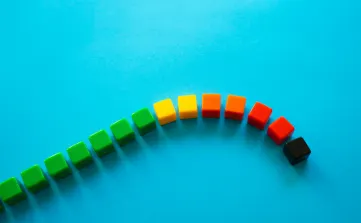

Al enige tijd zien we echter een hele andere tendens. Er zijn veel onzekerheden in de huidige economie, de rentestijging blijft doorzetten en het aantal deals kruipt terug. De markt kantelt steeds verder van een verkopersmarkt naar een kopersmarkt.

Die kanteling zien we ook terug in de voorwaarden van een deal, zoals de stijging van het maximale bedrag waarvoor de verkoper aansprakelijk kan worden gehouden en dat er steeds meer gebruik wordt gemaakt van de earn-out-regeling. Bij die laatstgenoemde staan we stil in deze expertbijdrage.

Earn-out

De earn-out-regeling is een goed bruikbaar middel om een deal alsnog tot stand te laten komen als de koper en verkoper geen overeenstemming kunnen bereiken over de koopsom. We zien nog steeds dat de meeste verkopers in de hogere waarderingen van twee jaar terug blijven hangen, terwijl de kopers steeds meer onzekerheden zien in de toekomst. Dat zorgt voor een spagaat tussen de verwachtingen van beide partijen.

De earn-out-regeling kan dan de oplossing bieden, omdat de verkoper naast een vast gedeelte van de koopsom ook een variabel deel ontvangt. Daardoor kan de verkoper uiteindelijk alsnog de gewenste (hogere) koopsom ontvangen, terwijl de koper het risico voor zichzelf beperkt doordat het variabel deel afhankelijk is van de toekomstige prestaties. De earn-out wordt dan (vaak) uit de exploitatie betaald, waardoor de koper niet de gehele koopsom in één keer hoeft te financieren tegen de ongunstige voorwaarden in de huidige markt.

Voer voor discussie

Als de koper en verkoper eenmaal voor een earn-out-regeling willen gaan, is het vervolgens zaak om daarover heldere afspraken te maken. Een onduidelijke earn-out-regeling is later namelijk voer voor discussie.

Eén van de aandachtspunten bij de earn-out-regeling is dat er goede afspraken moeten worden gemaakt over de parameters die worden gebruikt om te bepalen of de earn-out moet worden betaald. Partijen spreken vaak financiële parameters af, zoals omzet, (bruto-)winst of EBITDA.

Bij de keuze van de financiële parameter moet goed worden beoordeeld welke het meest geschikt is voor de target (onderneming die wordt overgenomen). Geen enkele parameter is per se goed of fout. De verkoper zal vaak de voorkeur geven aan de op omzet gebaseerde earn-out, omdat omzet minder goed vatbaar is voor manipulatie door de koper. De koper zal daarentegen een earn-out willen afspreken op basis van op winst gebaseerde parameters.

Duidelijke afspraken

Voor welke paramater er ook wordt gekozen, is het uiteindelijk essentieel dat daarover duidelijke en niet voor meerdere uitleg vatbare afspraken worden gemaakt in de SPA (Share Purchase Agreement = koopovereenkomst aandelen). Zorg ervoor dat de wijze van berekening van de earn-out concreet wordt opgenomen. Zeker als de gekozen parameter boekhoudkundig voor meerdere uitleg vatbaar is. Dat kan zich met name voordoen als de deal wordt gesloten tussen internationale partijen, waarbij er ook nog eens verschillen zijn in de boekhoudnormen tussen de landen waar koper en verkoper zijn gevestigd.

Verder is het ook mogelijk om voor de betaling van de earn-out ‘een glijdende schaal’ af te spreken in plaats van een alles-of-niets-constructie als de toekomstige doelprestaties wel of niet worden gehaald.

Termijn

Tot slot is het verstandig om aandacht te besteden aan de periode na de deal. Spreek in ieder geval een bepaalde termijn af voor de earn-out (meestal van één tot drie jaar). Aangezien de earn-out afhankelijk is van de prestaties, is het ook verstandig om contractuele afspraken te maken die de koper verplichten om de onderneming van de target op gebruikelijke wijze en tegen zakelijke voorwaarden (ook met de aan koper gelieerde ondernemingen) voort te zetten en de verkoper gedurende de earn-out periode te informeren.

Uiteindelijk zal door de onderhandelingen een evenwicht moeten worden gevonden in de voorwaarden van de earn-out.